Voorkom discussie met een curator over verhalen Vennootschapsbelasting

In beginsel is elke BV belastingplichtig voor de vennootschapsbelasting. Op verzoek kan ervoor gekozen worden een fiscale eenheid voor de vennootschapsbelasting aan te gaan. Er wordt dan één (gezamenlijke) aangifte gedaan. Maar wat is nu eigenlijk het voordeel wanneer afspraken worden gemaakt over het verhalen of doorbelasten van vennootschapsbelasting?

In beginsel is elke BV belastingplichtig voor de vennootschapsbelasting. Dat wil zeggen dat elke BV zelf aangifte vennootschapsbelasting doet en ook zelf vennootschapsbelasting betaalt. Op verzoek (en onder voorwaarden) kan ervoor gekozen worden een fiscale eenheid voor de vennootschapsbelasting aan te gaan. In deze situatie wordt één (gezamenlijke) aangifte gedaan. De moedermaatschappij betaalt de vennootschapsbelasting van de (gehele) fiscale eenheid.

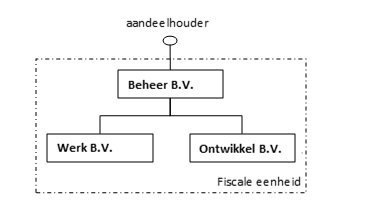

In onderstaande tekening zijn Beheer BV, Werk BV en Ontwikkel BV een fiscale eenheid en doen samen één aangifte vennootschapsbelasting. Beheer BV betaalt (in beginsel) de vennootschapsbelasting van de (gehele) fiscale eenheid.

Stel nu dat Werk BV en gigantische winst heeft behaald waardoor veel belasting wordt betaald door Beheer BV. Zonder verhaal van de belasting zal Beheer BV mogelijk meer belasting moeten betalen dan ze aan liquiditeit heeft. Het klinkt reëel dat Beheer BV de betaalde belasting verhaalt op Werk BV. Partijen kunnen er overigens voor kiezen dat Beheer BV de gehele belastinglast draagt.

Ontwikkel BV maakt forse verliezen. Omdat sprake is van een fiscale eenheid kan (onder voorwaarden) het verlies van Ontwikkel BV worden verrekend met de winst van de andere BV’s in de fiscale eenheid. Hierdoor betaalt Beheer BV minder vennootschapsbelasting. Afgesproken kan worden dat Ontwikkel BV de (minder) betaalde vennootschapsbelasting kan verhalen op Beheer BV. Ook zouden de BV’s kunnen afspreken dat het belastingvoordeel niet aan Ontwikkel BV wordt uitbetaald maar een voordeel voor Beheer BV is.

Uw belang

Wat is het voordeel dat afspraken worden gemaakt over het verhalen of doorbelasten van vennootschapsbelasting? Zolang de toekomst rooskleurig lijkt is er (nog) geen belang. Op het moment dat een van de BV’s in zwaar weer komt of failliet gaat is er wel een belang. Op dat moment is het belangrijk dat duidelijk is welke schulden en vorderingen er tussen de BV’s zijn. Bestaat die duidelijkheid niet dan kan dit tot onnodige discussie (en kosten) met schuldeisers of de curator leiden.

Stel dat Ontwikkel BV failliet gaat. Het is denkbaar dat een curator van mening is dat Beheer BV jaren voordeel heeft gehad van de verliezen van Ontwikkel BV. De curator kan stellen dat Ontwikkel BV een vordering op Beheer BV heeft en wil deze vordering innen.

Uiteraard kan ook Werk BV failliet gaan. In dat geval kan de curator stellen dat ook niets blijkt dat de Werk BV verplicht was vennootschapsbelasting te betalen aan Beheer BV. De curator zal dan een vordering op Beheer BV stellen en deze willen innen.

N.B. deze discussies kunnen ontstaan op een moment dat Werk BV al verkocht is aan een derde!

Oplossing?

Het is daarom van belang dat Beheer BV, Werk BV en Ontwikkel BV de afspraken over de verrekening van vennootschapsbelasting schriftelijk vastleggen. In de praktijk wordt dit vaak vergeten. Dit verschaft duidelijkheid tussen de BV’s en ook richting derden. Hiermee wordt discussie achteraf voorkomen net als extra kosten van een rechtszaak vanwege een vordering van de curator.

Wilt u de verrekening van belasting tussen uw BV’s vastleggen, neemt u dan contact met ons op?

Heeft u nog vragen?

Neem direct contact op met mr. E. (Bert) Nannen, Vennoot / Fiscalist bij HLB Nannen in Groningen.

Stuur een e-mail of bel +31 (0)50 526 65 33

Heeft u nog vragen?

Neem direct contact op met Esther van Huizen QC, Partner bij HLB Blömer in Nieuwegein.

Stuur een e-mail of bel +31 (0)30 605 85 11

Heeft u nog vragen?

Neem direct contact op met mr. E. (Bert) Nannen, Vennoot / Fiscalist bij HLB Nannen in Groningen.

Stuur een e-mail of bel +31 (0)50 526 65 33

Heeft u nog vragen?

Neem direct contact op met mr. B.J. (Bjorn) Hendriks, Partner bij Newtone in Waalwijk.

Stuur een e-mail of bel +31 (0)416 33 05 05

Heeft u nog vragen?

Neem direct contact op met mr. B.J. (Bjorn) Hendriks, Partner bij Newtone in Waalwijk.

Stuur een e-mail of bel +31 (0)416 33 05 05

Heeft u nog vragen?

Neem direct contact op met J.M. (Hans) Barneveld AA, Partner bij HLB Amsterdam in Amsterdam.

Stuur een e-mail of bel +31 (0)6 52 41 02 94

Heeft u nog vragen?

Neem direct contact op met Esther van Huizen QC, Partner bij HLB Blömer in Nieuwegein.

Stuur een e-mail of bel +31 (0)30 605 85 11

Heeft u nog vragen?

Neem direct contact op met P.H.P.J. (Pascal) Scheerder, Partner / Belastingadviseur bij HLB Den Hartog in Rotterdam.

Stuur een e-mail of bel +31 (0)10 278 11 00

Heeft u nog vragen?

Neem direct contact op met P.H.P.J. (Pascal) Scheerder, Partner / Belastingadviseur bij HLB Den Hartog in Rotterdam.

Stuur een e-mail of bel +31 (0)10 278 11 00